Bu gün Azərbaycan Mərkəzi Bankı pul siyasәti qәrarına dair növbəti açıqlama veriləcəkdir.Bugün Azərbaycan Respublikası Mərkəzi Bankı 2022-ci ilin 2-ci faiz qərarını ictimaiyyətə açıqlayacaqdır. Mərkəzi Bank sürətlənən inflyasiyanı cilovlamaq üçün artıq 2021-ci ilin ikinci yarısında 3 dəfə, 2022-ci ilin ötən dövründə də bir dəfə faiz artırıb.

Bu gün Azərbaycan Mərkəzi Bankı pul siyasәti qәrarına dair növbəti açıqlama veriləcəkdir.Bugün Azərbaycan Respublikası Mərkəzi Bankı 2022-ci ilin 2-ci faiz qərarını ictimaiyyətə açıqlayacaqdır. Mərkəzi Bank sürətlənən inflyasiyanı cilovlamaq üçün artıq 2021-ci ilin ikinci yarısında 3 dəfə, 2022-ci ilin ötən dövründə də bir dəfə faiz artırıb.Sahibkartv.az xəbər verir ki, Azərbaycanda illik inflyasiya Mərkəzi Bankın inflyasiya hədəf diapazonunu (2%-6% aralığı) aşdığından Mərkəzi Bank bu gün də uçot dərəcəsini artıra bilər. 2022-ci ilin yanvar-fevral dövründə istehlak qiymətləri indeksi (inflyasiya göstəricisi) 2021-ci ilin yanvar-fevral aylarına nisbətən 12,2 faiz, cari ilin fevral ayında istehlak qiymətləri indeksi əvvəlki ilin fevral ayına nisbətən 11,9 faiz artıb.

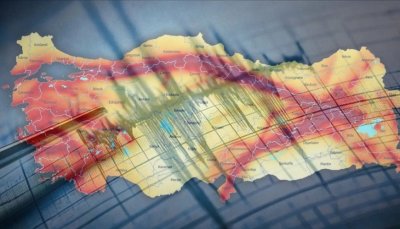

Digər tərəfdən, Ukrayna-Rusiya müharibəsi qlobal qiymətlərdə yeni artım dalğasına səbəb olub və bu dalğannı Azərbaycana da təsiri qaçılmazdır. İnflyasiya amilləri üzrə təhlil göstərir ki, qiymət artımının birbaşa və dolayı olaraq yarısından çoxu xarici mənşəli amillərlə bağlıdır.

Mərkəzi Bankın pul siyasəti monetar şəraitin sərtləşməsi vasitəsilə inflyasiyanın məhdudlaşdırılmasına və onun hədəf diapazonuna (4±2%) qaytarılmasına yönəlmişdir.

Mərkəzi Bankın baza ssenarisi üzrə proqnozuna görə inflyasiya səviyyəsinin 2022-ci ilin sonunda hədəf diapazonunun yuxarı həddinə, 2023-cü ildə isə hədəf diapazonunun mərkəzinə yaxınlaşacağı gözlənilir. Qeyd edilmişi ki, hökumətlə Mərkəzi Bankın hazırladığı antiinflyasiya tədbirlərinin qəbulu və reallaşdırılması qiymətlər sabitliyi üzrə proqnozun reallaşmasında mühüm rol oynayacaqdır.

Xatırladaq ki, ötən ilin Sentyabr ayında Mərkəzi Bankın İdarə Heyəti uçot dərəcəsinin 6.25%-dən 6.50%-ə, dəhlizin aşağı həddinin 5.75%-dən 6%-ə, yuxarı həddinin isə 6.75%-dən 7%-ə yüksəldilməsi barədə qərar qəbul etmişdir.

29 Oktyabr 2021-ci il tarixində Mərkəzi Bank uçot dərəcəsini 0,50 bənd artırmışdır. Belə ki, Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyəti, uçot dərəcəsinin 6.50%-dən 7%-ə artırılması, dəhlizin aşağı həddinin 6%, yuxarı həddinin 8% səviyyəsində müəyyən edilməsi barədə qərar qəbul etmişdir.

17 Dekabr 2021-ci il tarixində Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin qərarı ilə uçot dərəcəsi 7%-dən 7.25%-ə qaldırılmışdır. Faiz dəhlizinin aşağı həddi 6%, yuxarı həddi isə 8.25% səviyyəsində müəyyən edilmişdir.

28 yanvar 2022-ci il tarixində Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin qərarı ilə faiz dəhlizinin parametrləri dəyişdirilmişdir. Uçot dərəcəsi 0.25% bəndi artırılaraq 7.5%-ə çatdırılmış, faiz dəhlizinin aşağı həddi 6%, yuxarı həddi isə 9% səviyyəsində müəyyən edilmişdir.

İnflyasiyanın sürətlənməsi Mərkəzi Bankı faiz artırmağa məcbur edir.

"Faiz dəhlizinin parametrlərinə dair növbəti qərarlar da ortamüddətli dövrə makroiqtisadi proqnozlar və inflyasiyanın risk balansı ilə yanaşı, inflyasiyanın xərc və təklif amillərinin dərin təhlili nəzərə alınmaqla qəbul ediləcəkdir", -Mərkəzi Bank ötən ilin son iclasından sonra bildirmişdi.

İnflyasiya təzyiqləri son vaxtlar qiymətlərin formalaşmasında həlledici rol oynayan xarici amillər hesabına artmaqdadır. Dünya bazarında birja məhsulları qiymətlərinin və ticarət tərəfdaşlarında inflyasiyanın yüksəlməsi, təchizat zəncirində qırılmalar və daşınma xərclərinin artımının təsirləri gözlənildiyindən daha əhəmiyyətli və davamlı xarakter alır.

UÇOT FAİZ DƏRƏCƏSİ NƏDİR?

Nəzəriyyəyə görə, uçot dərəcəsi (faiz dərəcəsi) pulun dəyəri rolunu oynayır. Pula olan tələb də faiz dərəcəsindən asılı olaraq dəyişir. Məsələn, faiz dərəcələri azaldığı zaman kreditlərə tələb artır, insanların banklara əmanət qoymaq meyli isə azalır. Bu zaman iqtisadi subyektlər daha çox kredit almağa meyl göstərirlər, əllərində olan nağd pulu isə banklarda aşağı faizlərlə saxlamaqdansa xərcləməyə çalışırlar. Nəticədə məcmu tələb artır ki, bu da həm iqtisadi artıma və məşğulluğa, həm də inflyasiyaya artırıcı təsir göstərir.

Faiz dərəcələri artdıqda isə kreditlərə tələb azalır, insanların banklara əmanət qoymaq meyli güclənir. Çünki, əmanətlər üzrə faizlər nağd pulu saxlamağın “alternativ xərci”dir. Nəticədə iqtisadi subyektlər daha az kreditlər alırlar və qazandıqları pulun çox hissəsini xərcləməyərək yığıma yönəldirlər. Beləliklə də məcmu tələb daralır və inflyasiyanın azalması üçün şərait yaranır.